2019年度个人所得税综合所得汇算进入倒计时——根据规定,我国首次实施的个税综合所得年度汇算将于6月30日结束。在2020年6月份的市场部例行会议上,对于马上就要结束的2019年度个人所得税综合所得汇算清缴,公司副总经理陈丽要求市场部全员要高度重视,务必在月底前全部完成个人所得税的汇算清缴工作,以免影响个人纳税信用。

退税是纳税人的权利

只要纳税人2019年度内已预缴税额高于年度应纳税额,无论收入高低,无论退税额多少,纳税人都可以申请退税。比如,纳税人2019年度综合所得年收入额不足6万元,但平时预缴过个人所得税的;又或2019年度有符合条件的专项附加扣除,但预缴税款时没有申报扣除的;还有的纳税人因年中就业、退职或者部分月份没有收入等原因,减除专项扣除、专项附加扣除、企业(职业)年金以及商业健康保险、税收递延型养老保险等扣除不充分的;纳税人取得劳务报酬、稿酬、特许权使用费所得,年度中间适用的预扣率高于全年综合所得年适用税率等情形,都有可能通过综合所得年度汇算申请退税,享退税红利。

补税是纳税人的义务

与此同时,补税也是纳税人的义务。如果纳税人年度预缴税额低于应纳税额的,且不符合国务院规定豁免汇算义务情形的,即综合所得年度超过12万元或者补税金额超过400元的,均应当办理年度汇算补税。

若纳税人在两个以上单位任职受雇并领取工资薪金,预缴税款时重复扣除了基本减除费用的;或者纳税人有多项收入,各项综合所得的收入加总后,适用综合所得年税率高于预扣率;又或者纳税人取得综合所得,因扣缴义务人未依法申报收入并预扣预缴税款,需补充申报收入等情形,或需办理年度汇算补税。

应补税不补者将面临处罚

如果属于需要退税的情形,纳税人可办理年度汇算申报申请退税或者放弃退税,无需承担任何责任。如纳税人需要补税,未依法办理综合所得年度汇算的,可能面临税务行政处罚,并追缴税款、加征滞纳金,同时记入个人纳税信用档案。

操作步骤:

1、登录个税APP,点击进入【综合所得年度汇算】。

2、来到填报方式的界面,在两种方式中,我们建议首选【使用已申报数据填写】的方式。

温馨提示:

在申报前可先【查看收入纳税数据】。如果对收入信息有异议,系统支持对收入明细进行“申诉、删除”哦!

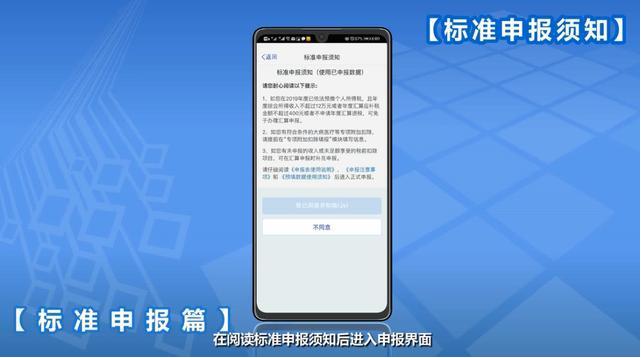

3、在阅读标准申报须知后进入申报界面。

4、在个人基础信息界面,选择或确认【任职受雇单位】。

5、目前,因系统不自动带入劳务报酬所得,如存在“劳务报酬所得”项目,请点击【劳务报酬】右侧的箭头,再点击页面右上角【新增】,选择通过【查询导入】或【手工填写】,完善劳务报酬所得收入情况。另外,稿酬所得可参照以上操作。

6、接着,您可对【收入】和【费用、免税收入和税前扣除】等项目进行核对。在核对无误后点击【保存】,再点击【下一步】。

7、随后,进入到税款计算界面,系统会根据收入及减除数据,显示应纳税额、减免税额和已缴纳税额,通过计算结果,右下方会显示【应补税额】或【应退税额】,确定无误后便可点击【提交申报】。

8、如果您需要补税但年度综合所得收入不超过12万元,或者年度汇算补税金额≤400元,且依法预扣预缴税款的,可点击【享受免申报】,再确认提交。

9、如果您需要补税,可在申报成功后点击【申请补税】,可以通过银行卡、支付宝、微信等多种方式进行补缴。

10、如果您需要办理退税,可点击【申请退税】。进入退税申请界面,选择在中国境内开立的I类银行卡进行绑定,即可完成退税申请。